年に1〜2回は海外旅行に行き、支払いはほとんどクレジットカードで済ませている編集部のennuiです。

今持っているクレジットカードはすべて年会費無料のものばかり。

海外で使えるプリペイドカードも、もちろん年会費無料のものを選びたいと思っています。

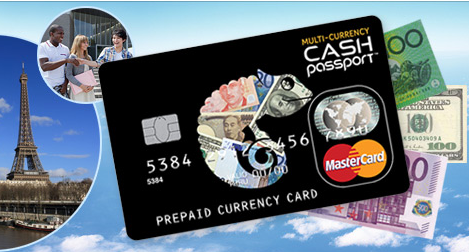

そんな私が注目しているキャッシュパスポートは、年会費無料、カード発行手数料も無料の海外専用プリペイドカード。

海外旅行や留学でのお金の管理にキャッシュパスポートを検討しているけれど、使うのにお金がかかるか知りたいみなさん。

今回は、みなさんが気になっている手数料をはじめとする利用コストについて、詳しくご紹介していきます。

キャッシュパスポートは年会費無料

すでに冒頭でお話しちゃいましたが、キャッシュパスポートの年会費は完全に無料。

よくクレジットカードなんかだと、初年度だけ無料で翌年度からは年会費がかかる…という落とし穴があったりもしますが、キャッシュパスポートはずっと無料です。

カード発行手数料も無料、失くしてしまったときの再発行手数料だって無料。

ここまで無料続きのキャッシュパスポートですが、月間カード管理料として12ヶ月間キャッシュパスポートを利用しなかった場合、13ヶ月目からは毎月150円がかかります。

でも、これは裏を返せば1年間どこかしらで使っていれば月間カード管理料も無料ということ。

カードの残高が150円を下回っている場合も、それ以上は請求されないので安心です。

ただし…

キャッシュパスポートでは手数料がかかる

年会費は無料のキャッシュパスポートですが、チャージ時やATMを利用したときなどに手数料がかかっちゃうんですよね…。

|

手数料 |

金額 |

| 入金手数料 | チャージ金額の1% |

| ATM手数料 | 200円、2米ドル、1.75ユーロ、1.50英ポンド、2.50豪ドル、2.75NZドル、2カナダドル、2.50SGドル、14香港ドル |

| 為替手数料 | 無料 |

| クロスボーダー手数料 | 4% |

| カード再発行手数料 | 無料 |

| ショッピング利用手数料 | 無料 |

| 月間カード管理料 | 無料(条件あり) |

| カード清算手数料 | 500円+税 |

為替手数料は無料なのですが、通貨間の移動を行ったときや、現在利用している通貨が足りなくなって、不足分を他の通貨で補ったときにはクロスボーダー手数料がかかります。

ただし、他の海外プリペイドカードやクレジットカードでもATM手数料はかかりますし、同じ海外プリペイドカードのマネパカードでもクロスボーダー手数料はかかります。

なので、これらの手数料はカードを利用する以上は避けられない必要経費だと私は考えています。

キャッシュパスポートのメリット

キャッシュパスポートは、年会費無料で気軽に作れる上にメリットも充実しています。

スペアカードがある

クレジットカードは失くしてしまうと利用停止の申請をしてそれでおしまい…ですが、キャッシュパスポートにはスペアカードがあるので、本カードを失くしたり盗難に遭ったりしてもキャッシュパスポートを使い続けることができます。

スペアカードは、本カードを利用停止にしても引き続き使用可能なんです。

慣れない海外で使えるお金が減ってしまうのは不安ですが、キャッシュパスポートならそんな心配はありません。

年齢制限なしで作れる

キャッシュパスポートの入会資格に年齢制限はなし!

中学生・高校生でも作ることができますよ。

審査なしのスピード発行

キャッシュパスポートは、申し込みから1週間程度で発行されます。

入会に審査がないので、クレジットカードだと審査落ちするかも…という方でも問題なく作ることができます。

1枚で9つの通貨が使える

キャッシュパスポートにチャージできる通貨は、次の9つ!

日本円

米ドル

ユーロ

英ポンド

豪ドル

NZドル

カナダドル

シンガポールドル

香港ドル

それぞれ別の専用口座にチャージでき、通貨間の移動もマイアカウントという管理ページから簡単にできます。

使用している国の通貨が足りなくなったら、自動で他の通貨から不足分を補ってくれる機能があるところも、キャッシュパスポートのメリットです。

国際キャッシュカード、クレジットカードとの違い

そもそもキャッシュパスポートは、海外でのお買い物に使えるプリペイドカード。

MasterCardの加盟店であれば世界中どこでも利用することができますし、MasterCardに対応しているATMから現地通貨を引き出すこともできるので、クレジットカードと国際キャッシュカードを1枚にしたような感じ?と思われる方もいらっしゃるでしょう。

その予想はほぼ正解!

でも、国際キャッシュカード・クレジットカードとはそれぞれ次のような違いがあります。

国際キャッシュカードとの違い

国際キャッシュカードは、海外のATMを使って日本にある銀行口座から現地通貨を引き出すことができるものですよね。

キャッシュパスポートも国際キャッシュカードと同じく、ATMで現地通貨を引き出すことができますが、キャッシュパスポートで使用しているのは銀行の口座ではありません。

銀行とは別の専用口座を使用してお金を管理しているので、銀行口座を用意しなくても利用することができるのです。

また、国際キャッシュカードにはお店で買い物に利用できるような支払い機能はありませんが、キャッシュパスポートはMasterCard加盟店でならキャッシュレスで買い物を楽しむことができます。

クレジットカードとの違い

キャッシュレスで買い物できるところはクレジットカードと同じキャッシュパスポート。

しかし、利用した分をあとでまとめて支払う「後払い」のクレジットカードとは違って、キャッシュパスポートは事前にお金をチャージして使う「前払い」です。

チャージした金額以上は使うことができないので、使いすぎを防ぐことができます。

キャッシュパスポートがおすすめなのはこんな人

利用する際に手数料がかかるというデメリットはありますが、複数の通貨を両替なしで使えるのはやっぱり便利。

たとえば、こんな人にはキャッシュパスポートがおすすめですよ。

いちいち両替所に並ぶのが嫌な人

チップなどで現地の通貨が必要になったときには、両替所に行かなくてもATMで現地の通貨を引き出せます。

キャッシュレスで手軽に買い物を楽しみたい人

キャッシュパスポートは世界210の国と地域で使えます。

中学生・高校生で留学を考えている人

年齢制限なしで作れて、日本にいる家族からの仕送りにも使えます。

キャッシュパスポートは、本人だけでなく委任状で登録した代理人からのチャージが可能です。

よく物を失くす人

キャッシュパスポートにはスペアカードがあります!

年に1回以上は海外へ行く人

1年に1回以上キャッシュパスポートを利用していれば、月額150円のカード管理手数料がかかりません。

海外旅行は毎回違う国に行きたい人

9つの通貨が使えるので、国ごとに両替を繰り返さなくてもOK!

ひとつでも当てはまった人は、ぜひキャッシュパスポートを検討してみてくださいね。

年会費無料のキャッシュパスポートを海外のお供に

キャッシュパスポートは海外専用なので、日本ではチャージのみ行うことができます。

キャッシュパスポートを利用した時点のレートではなく、チャージした時点のレートが採用されるところも、お得にチャージしたい人には見逃せないポイントです。

円高のタイミングを見計らってチャージすれば、円安でチャージするよりも断然お得。

チャージは金融機関の窓口やATMのほか、オンラインバンキングからも行えるので、家のパソコンやスマホからいつでもチャージすることができます。

先ほど挙げたキャッシュパスポートがおすすめの人はもちろん、キャッシュパスポートが気になっている人は、ぜひこの機会に作ってみてはいかがでしょうか。

海外では、万が一の盗難に備えてなるべく複数の手段でお金を管理したほうが安心です。

みなさんのお金の管理方法にも、ぜひキャッシュパスポートを加えてみてくださいね。

コメント